Income Tax Return (ITR): आयकर रिटर्न (आईटीआर) एक दस्तावेज है जिसे आप सरकार के पास दाखिल करते हैं। यह रिटर्न सरकार को आपकी आय, निवेश और देय कर के बारे में सूचित करता है। यदि आप सालाना 5 लाख रुपये से कम कमाते हैं, तो आप 31 जुलाई की समय सीमा तक टैक्स रिटर्न दाखिल करके अपनी आय से काटा गया सारा टैक्स वापस पा सकते हैं।अगर आप टैक्स रिटर्न दाखिल नहीं करते हैं तो आयकर विभाग आपको नोटिस भेज सकता है। यदि आप उनके अनुस्मारक के बावजूद आईटीआर दाखिल नहीं करते हैं तो आपको भारी जुर्माना और कर का सामना करना पड़ सकता है।यदि आपके व्यवसाय में घाटा हुआ है या पूंजीगत लाभ हुआ है, तो आप समय पर टैक्स रिटर्न दाखिल करके अपनी भविष्य की कर देनदारी को कम करने के लिए इसे आगे बढ़ा सकते हैं। वहीं जो फ्रीलांसरों और स्व-रोज़गार वाले लोगों के पास वेतनभोगी कर्मचारियों की तरह आधिकारिक आय विवरण नहीं होते हैं, इसलिए कर रिटर्न दाखिल करना उनकी आय को सत्यापित करने का सबसे विश्वसनीय तरीका है। हम आपको आईटीआर से जुड़ी कई तरह कि जानकारी इस लेख के जरिए बताएंगे जो आपको आईटीआर को सप्ष्ट और सरल तरीके से समझने में मदद करेगा। इस लेख में हमने कई और बिंदूओं को जोड़ा है जैसे कि आईटीआर (ITR) क्या होता है? What is ITR,Key Highlights of Income Tax Return.आईटीआर फॉर्म के प्रकार क्या है? Types of ITR forms,Income Tax Return file करने के लिए ज़रूरी documents,ऑनलाइन आइटीआर फाइल कैसे करें? आसान स्टेप्स में समझें,आईटीआर फॉर्म Download PDF,वित्तीय वर्ष (financial year) 2023 -24 के लिए आयकर दरें (income tax rates),आईटीआर किसे फाइल नहीं करना होता है ?

आईटीआर (ITR) क्या होता है? What is ITR

ITR एक टैक्स रिटर्न फॉर्म है जिसका उपयोग करदाता भारतीय आयकर विभाग (भारतीय राजस्व प्राधिकरण) को अपनी आय और संपत्ति की रिपोर्ट करने के लिए करते हैं। इसमें करदाताओं के व्यक्तिगत और वित्तीय डेटा से संबंधित विवरण हैं। ITR अनिवार्य रूप से करदाता द्वारा उनकी आय, संपत्ति और भुगतान किए गए करों की स्व-घोषणा का एक प्रकार है। जबकि यह ज्यादातर इलेक्ट्रॉनिक मोड में दायर किया जाता है। वहीं वरिष्ठ नागरिकों के लिए इसे मैन्युअल रूप से भी फाइल करने का विकल्प होता है।प्रत्येक व्यक्ति वास्तविक या कृत्रिम, निगमित या अन्यथा कुछ छूट सीमाओं के अधीन आईटीआर दाखिल करने के लिए उत्तरदायी है। कानून के अनुसार, एक करदाता एक व्यक्ति, कृत्रिम न्यायिक व्यक्ति, व्यक्तियों का निकाय (बीओआई), हिंदू अविभाजित परिवार (एचयूएफ), व्यक्तियों का संघ (एओपी), फर्म, ट्रस्ट, कंपनी या एक समाज हो सकता है।

चूंकि ITR फॉर्म अटैचमेंट-लेस फॉर्म हैं, इसलिए टैक्सपेयर्स को इलेक्ट्रॉनिक या मैन्युअल रूप से फाइल की गई आय की रिटर्न के साथ निवेश के प्रमाण, स्रोत पर कर कटौती (TDS) सर्टिफिकेट आदि जैसे किसी भी दस्तावेज को संलग्न करने की आवश्यकता नहीं है। हालांकि, यह सलाह दी जाती है कि इन दस्तावेजों को बनाए रखा जाए और आवश्यकता पड़ने पर कर अधिकारियों के समक्ष प्रस्तुत किया जाए, विशेष रूप से मूल्यांकन, पूछताछ आदि जैसी स्थितियों में।प्रक्रिया तब पूरी होती है जब करदाता द्वारा दायर आईटीआर को आधार पंजीकृत मोबाइल नंबर का उपयोग करके या इंटरनेट बैंकिंग का उपयोग करके उत्पन्न ओटीपी के माध्यम से ई-सत्यापित किया जाता है।

Key Highlights of Income Tax Return

- नई कर व्यवस्था चुनने वाले करदाताओं को 31 जुलाई 2023 तक अपना टैक्स रिटर्न दाखिल करना होगा

- व्यावसायिक आय लागू स्लैब दरों पर कर योग्य है और अल्पकालिक पूंजीगत लाभ 15% पर कर योग्य है

- फॉर्म 26AS पैन पर काटे गए और जमा किए गए सभी करों का एक समेकित विवरण है

- फॉर्म 16ए तब जारी किया जाता है जब कोई बैंक सावधि जमा से ब्याज आय पर टीडीएस काटता है

- आईटीआर दाखिल करने की अंतिम तिथि 31 जुलाई है

आईटीआर फॉर्म के प्रकार क्या है? Types of ITR forms

आईटीआर-1 (सहज)

सामान्य रूप से निवासी के रूप में अर्हता प्राप्त करने वाले और INR 50 लाख तक की कुल आय वाले व्यक्ति।

वेतन से आय, एक घर की संपत्ति और 5,000 रुपये तक की कृषि आय सहित अन्य स्रोतों से आय।

आईटीआर-2

निम्न अतिरिक्त आय/मापदंडों के साथ ITR 1 के लिए निर्दिष्ट आय वाले व्यक्ति और HUF:

– एक से अधिक गृह संपत्ति, या

– पूंजीगत लाभ, या

– लॉटरी, या

– विदेशी संपत्ति रखना, या

– किसी कंपनी में निदेशक, या

– असूचीबद्ध इक्विटी शेयरों में निवेश रखना

सभी प्रकार के व्यक्तिगत करदाताओं के लिए लागू, यानी सामान्य निवासी, सामान्य निवासी और अनिवासी नहीं

ITR-3

ऐसे व्यक्ति और HUF जिनकी आय ITR 2 के लिए निर्दिष्ट है और व्यवसाय या पेशे के लाभ और लाभ से आय वाले हैं

आईटीआर-4 (सुगम)

व्यक्ति, एचयूएफ और फर्म (एलएलपी के अलावा) आईटीआर 1 के लिए निर्दिष्ट आय के साथ ‘साधारण निवासी’ के रूप में अर्हता प्राप्त करते हैं और व्यापार और पेशे से आय रखते हैं, जिसकी गणना कानून के विशिष्ट प्रावधानों के तहत की जाती है, यानी प्रावधानों को मानते हुए (धारा 44एडी, आयकर अधिनियम, 1961 (अधिनियम) का 44ADA या 44AE)

आईटीआर-5

एओपी, सीमित देयता भागीदारी (एलएलपी), बीओआई, मृतक की संपत्ति, कृत्रिम न्यायिक व्यक्ति, व्यापार ट्रस्ट, दिवालिया संपत्ति और निवेश कोष के लिए लागू

व्यक्ति, एचयूएफ, कंपनी और फॉर्म आईटीआर-7 दाखिल करने वाले व्यक्ति पर लागू नहीं होता है

आईटीआर -6

धर्मार्थ या धार्मिक उद्देश्यों के लिए रखी गई संपत्ति से आय वाली कंपनियों के अलावा और अधिनियम की धारा 11 के तहत छूट का दावा करने वाली कंपनियां

आईटीआर-7

करदाताओं (कंपनियों सहित) को अधिनियम के विशिष्ट प्रावधानों (जैसे धर्मार्थ या धार्मिक ट्रस्ट, राजनीतिक दल, वैज्ञानिक अनुसंधान संघ, समाचार एजेंसी, अस्पताल, ट्रेड यूनियन, विश्वविद्यालय, कॉलेज, या अन्य संस्थानों जैसे गैर सरकारी संगठन या समान) के तहत रिटर्न प्रस्तुत करने की आवश्यकता है। संगठन आदि)

Income Tax Return file Documents | आईटीआर करने के लिए ज़रूरी दस्तावेज़

- पैन (स्थायी खाता संख्या)

- आधार संख्या

- फॉर्म 26AS

- बैंक के खाते का विवरण

- किसी भी अग्रिम कर या स्व-मूल्यांकन कर का चालान (यदि वर्ष के दौरान भुगतान किया गया हो)

- मूल विवरणी का विवरण (यदि संशोधित विवरणी दाखिल कर रहे हैं)

ऑनलाइन आइटीआर फाइल कैसे करें? आसान स्टेप्स में समझें | Easy Step

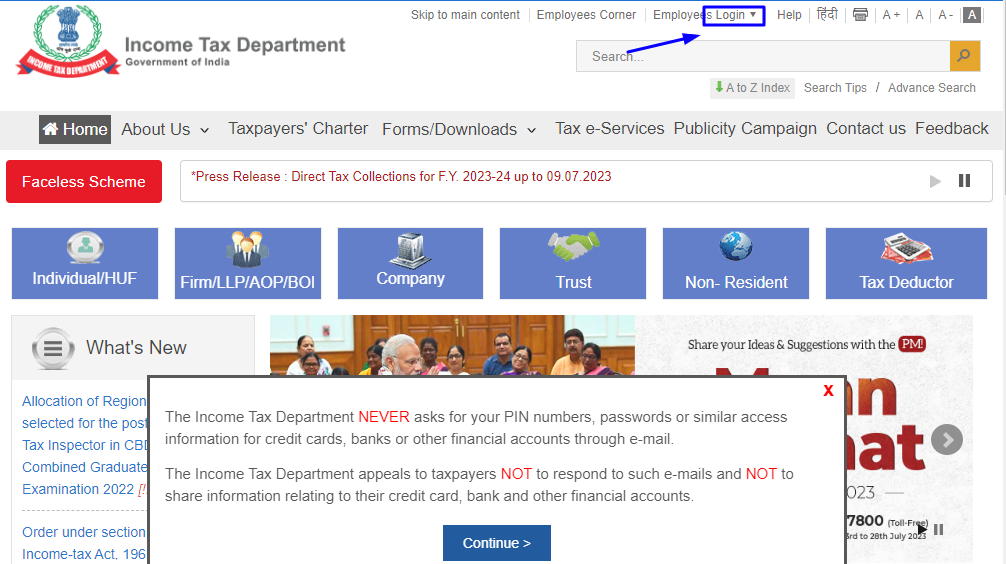

चरण 1: अपने यूजर आईडी और पासवर्ड का उपयोग करके ई-फाइलिंग पोर्टल पर लॉग इन करें।

चरण 2: अपने डैशबोर्ड पर, ई-फाइल > इनकम टैक्स रिटर्न > फाइल इनकम टैक्स रिटर्न पर क्लिक करें।

चरण 3: 2023-24 के रूप में मूल्यांकन वर्ष और ऑनलाइन भरने का तरीका चुनें, फिर जारी रखें पर क्लिक करें।

चरण 4: यदि आपने पहले ही आयकर रिटर्न भर दिया है और यह जमा करने के लिए लंबित है, तो फ़ाइलिंग फिर से शुरू करें पर क्लिक करें। यदि आप सहेजे गए रिटर्न को खारिज करना चाहते हैं और रिटर्न को नए सिरे से तैयार करना शुरू करना चाहते हैं, तो स्टार्ट न्यू फाइलिंग पर क्लिक करें।

चरण 5: आपके लिए लागू स्थिति का चयन करें और आगे बढ़ने के लिए जारी रखें पर क्लिक करें।

चरण 6: आपके पास आयकर रिटर्न के प्रकार का चयन करने के लिए दो विकल्प हैं:

यदि आप जानते हैं कि कौन सा आईटीआर फाइल करना है, आईटीआर फॉर्म का चयन करें; अन्य

यदि आप सुनिश्चित नहीं हैं कि कौन सा आईटीआर फाइल करना है, तो आप मुझे यह तय करने में मदद कर सकते हैं कि कौन सा आईटीआर फॉर्म फाइल करना है और प्रोसीड पर क्लिक करें। यहां सिस्टम आपको सही आईटीआर निर्धारित करने में मदद करता है, फिर आप अपना आईटीआर दाखिल करने के लिए आगे बढ़ सकते हैं।

चरण 7: एक बार जब आप अपने लिए लागू आईटीआर का चयन कर लेते हैं, तो आवश्यक दस्तावेजों की सूची पर ध्यान दें और लेट्स गेट स्टार्टेड पर क्लिक करें।

चरण 8: आईटीआर दाखिल करने के कारण के संबंध में आपके लिए लागू चेकबॉक्स का चयन करें और जारी रखें पर क्लिक करें।

चरण 9: यदि आप नई कर व्यवस्था का विकल्प चुनना चाहते हैं, तो व्यक्तिगत सूचना अनुभाग में हां का चयन करें। कृपया पॉप-अप सूचना पर ध्यान दें कि नई कर व्यवस्था में कुछ कटौती और छूट उपलब्ध नहीं हैं। अपने पहले से भरे हुए डेटा की समीक्षा करें और यदि आवश्यक हो तो इसे संपादित करें। शेष / अतिरिक्त डेटा दर्ज करें (यदि आवश्यक हो)। प्रत्येक अनुभाग के अंत में पुष्टि करें पर क्लिक करें

चरण 10: विभिन्न वर्गों में अपनी आय और कुल कटौतियों का विवरण दर्ज / संपादित करें। प्रपत्र के सभी अनुभागों को पूरा करने और पुष्टि करने के बाद, आगे बढ़ें पर क्लिक करें।

चरण 10A: कर देनदारी होने की स्थिति में

कुल कर देनदारी पर क्लिक करने के बाद, आपको आपके द्वारा प्रदान किए गए विवरण के आधार पर आपकी कर गणना का सारांश दिखाया जाएगा। यदि गणना के आधार पर देय कर देनदारी है, तो आपको पृष्ठ के निचले भाग में अभी भुगतान करें और बाद में भुगतान करें विकल्प मिलेंगे।

चरण 10बी: यदि कोई कर देयता नहीं है (कोई मांग नहीं / कोई धनवापसी नहीं) या यदि आप धनवापसी के लिए पात्र हैं तो पूर्वावलोकन वापसी पर क्लिक करें। यदि कोई कर देयता देय नहीं है, या यदि कर गणना के आधार पर धनवापसी है, तो आपको पूर्वावलोकन पर ले जाया जाएगा और अपना रिटर्न पृष्ठ जमा करें।

चरण 11: यदि आप “अब भुगतान करें” पर क्लिक करते हैं तो आपको ई-पे कर सेवा पर पुनर्निर्देशित किया जाएगा। जारी रखें पर क्लिक करें

चरण 12: ई-फाइलिंग पोर्टल के माध्यम से सफल भुगतान के बाद, एक सफल संदेश प्रदर्शित होता है। आईटीआर की फाइलिंग पूरी करने के लिए बैक टू रिटर्न फाइलिंग पर क्लिक करें।

चरण 13: प्रीव्यू रिटर्न पर क्लिक करें।

स्टेप 14: प्रीव्यू एंड सबमिट योर रिटर्न पेज पर डिक्लेरेशन चेकबॉक्स चुनें और प्रोसीड टू प्रिव्यू पर क्लिक करें।

चरण 15: अपने रिटर्न का पूर्वावलोकन करें और सत्यापन के लिए आगे बढ़ें पर क्लिक करें।

चरण 16: एक बार मान्य होने के बाद, अपने पूर्वावलोकन पर और अपना रिटर्न पृष्ठ जमा करें, सत्यापन के लिए आगे बढ़ें पर क्लिक करें।

चरण 17: पूर्ण अपना सत्यापन पृष्ठ पर, अपना पसंदीदा विकल्प चुनें और जारी रखें पर क्लिक करें।

चरण 18: ई-सत्यापन पृष्ठ पर, उस विकल्प का चयन करें जिसके माध्यम से आप रिटर्न का ई-सत्यापन करना चाहते हैं और जारी रखें पर क्लिक करें

एक बार जब आप अपना रिटर्न ई-सत्यापित कर लेते हैं, तो लेनदेन आईडी और पावती संख्या के साथ एक सफलता संदेश प्रदर्शित होता है। आपको ई-फाइलिंग पोर्टल पर पंजीकृत अपने मोबाइल नंबर और ईमेल आईडी पर एक पुष्टिकरण संदेश भी प्राप्त होगा।

नई कर व्यवस्था और पुरानी कर व्यवस्था के बीच चयन करना एक महत्वपूर्ण निर्णय है जो आपकी बचत को महत्वपूर्ण रूप से प्रभावित कर सकता है।

आईटीआर फॉर्म | ITR Download PDF

आयकर विभाग की आधिकारिक वेबसाइट से पीडीएफ में आईटीआर फॉर्म डाउनलोड करने के लिए:

- www.incometaxindia.gov.in की आधिकारिक वेबसाइट पर लॉग इन करें।

- पृष्ठ के दाईं ओर वर्ष का चयन करें।

- आपको पहले कॉलम में ITR 1 फॉर्म डाउनलोड का ऑप्शन मिलेगा।

- फॉर्म डाउनलोड करने के लिए पीडीएफ आइकन पर क्लिक करें।

- आप इसी तरह अन्य आईटीआर फॉर्म पीडीएफ भी डाउनलोड कर सकते हैं।

- आपकी सुविधा के लिए ITR फॉर्म को क्रमानुसार व्यवस्थित किया गया है।

वित्तीय वर्ष (financial year) 2023 -24 के लिए आयकर दरें (income tax rates)

| Upto Rs. 3,00,000 | Nil |

| From Rs. 3,00,001 to Rs. 6,00,000 | 5% |

| From Rs. 6,00,001 to Rs.9,00,000 | 10% |

| From Rs. 9,00,001 to Rs. 12,00,000 | 15% |

| From Rs. 12,00,001 to Rs. 15,00,000 | 20% |

| Above Rs. 15,00,000 | 30% |

वित्तीय वर्ष (financial year) 2023 -24 के लिए आयकर दरें को विस्तार से जनने के लिए निचे दी गई पीडीएफ फाइल को डाउनलोड़ करें।

2 Tax Rates.pdf (incometaxindia.gov.in)

आईटीआर किसे फाइल नहीं करना होता है ? ITR 1 Kon Nhi KR Sakta

आयकर अधिनियम के हिसाब से खेती करने वाले किसानों को आईटीआर फाइल करने से छूट दी गई है। गौरतलब है कि इसमें सभी किसानों की कैटेगरी निर्धारित की गई है। अगर नियम देखे जाएं तो जिस किसान की कुल आमदनी सिर्फ कृषि और उससे जुड़े कार्य से होती है तो उसे आईटीआर फाइल करने की जरुरत नही्ं हैं। इनकम टैक्स एक्ट 1961 के सेक्शन 194P के अनुसार 75 साल की उम्र पार कर चुके बुजुर्ग आईटीआर फाइल करने के दायरे से बाहर हैं. हालांकि, वित्त मंत्रालय ने कुछ शर्तें भी रखी हैं |